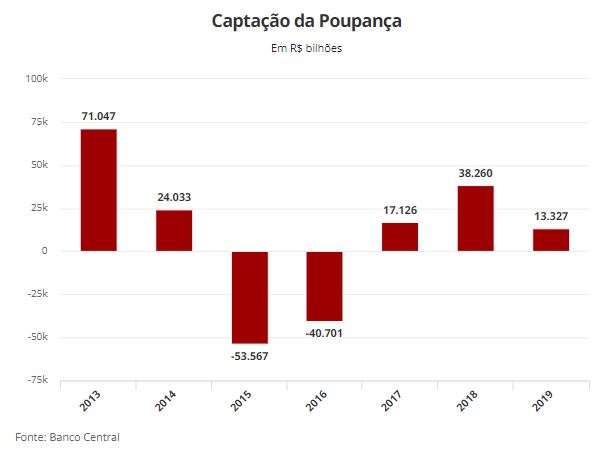

O Banco Central informou nesta terça-feira (7) que os depósitos na caderneta de poupança superaram os saques em R$ 13,237 bilhões em 2019.

No ano passado, os depósitos somaram R$ 2,475 trilhões e, os saques, R$ 2,461 trilhões. Esse movimento aconteceu apesar da queda nos juros definidos pelo Banco Central ao longo do ano passado e que reduziu o rendimento da poupança (leia mais abaixo).

O ingresso de recursos registrado em 2019 foi menor do que verificado em 2018, quando os depósitos na poupança superaram os saques em R$ 38,2 bilhões.

Essa também foi a menor entrada líquida de recursos, para um ano fechado, desde 2016, quando R$ 40,701 bilhões deixaram a caderneta de poupança.

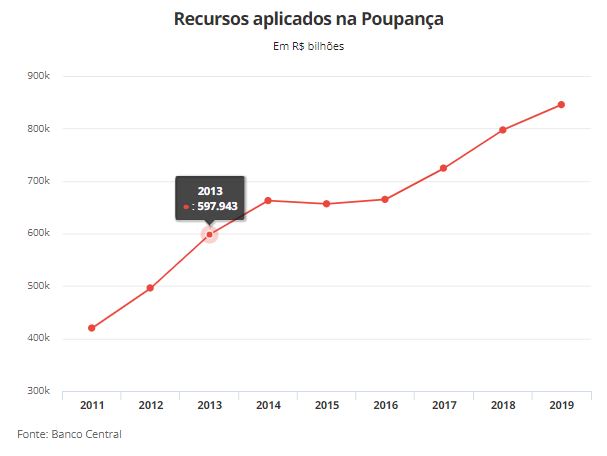

Com o ingresso de recursos no ano passado, o estoque dos valores depositados, ou seja, o volume total aplicado na poupança, registrou aumento.

Em dezembro de 2018, o volume total era de R$ 797,821 bilhões, valor que subiu para R$ 845,464 bilhões no fechamento de 2019.

Além dos depósitos e dos saques, os rendimentos creditados nas contas dos poupadores também são contabilizados no estoque da poupança. No último ano, os rendimentos somaram R$ 34,856 bilhões.

Rendimento da poupança

Com a queda dos juros básicos da economia para 4,5% ao ano, a caderneta de poupança passou a render menos, assim como outros investimentos em renda fixa, como fundos de investimentos, CDB´s e Tesouro Direto.

Pela norma em vigor, há corte no rendimento da poupança sempre que a taxa Selic estiver abaixo de 8,5% ao ano. Nessa situação, a correção anual das cadernetas fica limitada a 70% da Selic, mais a Taxa Referencial, calculada pelo BC.

Com a taxa Selic atualmente em 4,5% ao ano, a remuneração da poupança está hoje em 3,15% ao ano, mais Taxa Referencial. Com isso, economistas dizem que a aplicação em poupança está muito próximo, e até perdendo para a inflação, desde dezembro do ano passado.

Analistas avaliam ainda que o Tesouro Direto, programa que permite a pessoas físicas comprar títulos públicos pela internet, via banco ou corretora, sem necessidade de aplicar em um fundo de investimentos, pode ser uma boa opção para os investidores que buscam um risco menor.

Uma alternativa para os investidores conseguirem uma remuneração mais alta é a renda variável, ou seja, a bolsa de valores. Nesse caso, porém, o risco assumido é maior, pois pode haver perda de recursos.

A bolsa foi a aplicação financeira que apresentou o maior retorno em 2019, superando até mesmo o investimento em ouro. A lista foi elaborada pelo administrador de investimentos Fabio Colombo e não inclui títulos públicos comprados diretamente na ferramenta Tesouro Direto.

/i.s3.glbimg.com/v1/AUTH_59edd422c0c84a879bd37670ae4f538a/internal_photos/bs/2019/T/u/5UBNo0SdOYbGVi5AZiWQ/desempenho-das-aplicacoes-financeiras-em-2019.jpg)

Desempenho das aplicações financeiras em 2019 — Foto: G1

Analistas opinam

O educador financeiro Reinaldo Domingos lembrou que cerca de 60 milhões de brasileiros estão com os nomes negativados no SPC Brasil (dados do primeiro semestre de 2019) e recomendou que eles readequem seus gastos, reduzindo o custo de vida.

“Tem de começar a pensar em gastar menos, reduzir gastos no telefone, supermercado, as marcas que eles consomem”, disse.

Para aqueles que têm algum dinheiro sobrando, ele avaliou que a poupança, pela facilidade em fazer aplicações e isenção do Imposto de Renda, é um aplicação que tem a confiança da população brasileira – mesmo rendendo pouco, cerca de 3% ao ano.

Ele recomendou que as pessoas que buscam um rendimento um pouco maior, mas ainda com baixo risco, migrem para o Tesouro Direto.

“A poupança continua sendo uma realidade brasileira em virtude da ausência de educação financeira. A Bolsa de Valores não é aplicação financeira, é empreendedorismo. Compro parte da empresa, estou em outra seara. E aí já entra risco, comprar ações que podem desvalorizar, empresas falirem, ou não aumentar [o capital]. São outros tipos de habilidade que o brasileiro ainda não tem. São poucos que investem em bolsa ainda”, disse Domingos.

Para o diretor-executivo da Associação Nacional dos Executivos de Finanças, Administração e Contabilidade (Anefac), Miguel José Ribeiro, vai acontecer, no Brasil, o que aconteceu há alguns anos nos Estados Unidos e na Europa.

“Grande parte das reservas dos americanos e europeus era em títulos do governo, porque os juros eram altos, a inflação alta. Depois, veio estabilidade nessas economias, os juros caíram enormemente, e as pessoas começaram a enviar recursos para renda variável [mercado acionário]”, disse.

Em sua visão, a caderneta de poupança poderá ser uma alternativa razoável de investimentos, mas somente em alguns casos específicos, como para quem tem poucos recursos para aplicar, ou para quem quer formar uma reserva de emergência – que pode ser resgatada em um período curto de tempo.

“Quem quiser ter um rendimento maior, vai ter que assumir mais risco”, concluiu.

Fonte: G1